Vorbereitung und Durchführung Allgemein

1. Einleitung

Im Zusammenhang mit der Durchführung des Jahresabschlusses / Jahreswechsels im Lohn empfehlen wir Ihnen die in diesem Artikel beschriebene Vorgehensweise.

| Tipp: Artikel als Lesezeichen setzen Setzen Sie sich für diese Seite ein Lesezeichen im Internet-Browser, damit Sie zum Beginn Ihrer Arbeiten wieder auf diese diese Informationen zugreifen können. Ein Lesezeichen legen Sie bei den meisten Browsern mittels des Sternchens neben der Adresszeile an. Auf den Hilfeseiten von buhl Unternehmer – wie z. B. auch auf dieser – befindet sich oben rechts auf der Seite ein Druckersymbol, mit welchem Sie einen Druck der Seite auslösen können. |

2. Vor der Dezember-Abrechnung

2.1 Steuer-Identifikationsnummern vorhanden?

Prüfen Sie, ob bei all Ihren Mitarbeitern, vor allem den geringfügig Beschäftigten, die Steuer-ID vorliegt. Nähere Informationen finden Sie in folgendem Kapitel:

2.2 Lohnsteuerjahresausgleich durchführen

Falls Sie dazu verpflichtet oder berechtigt sind, den Lohnsteuerjahresausgleich durchzuführen, nehmen Sie die notwendigen Einstellungen in Ihrer microtech Software vor der Dezember-Abrechnung vor. Weitere Informationen zum Lohnsteuerjahresausgleich entnehmen Sie folgenden Kapitel: Lohnsteuerjahresausgleich.

3. Nach der Dezember-Abrechnung (mit Checkliste)

Voraussetzung: Die Erfassung für die Lohn- und Gehaltsabrechnung Dezember ist abgeschlossen und alle Drucke und sonstigen Auswertungen wurden erledigt.

Checkliste „Jahresabschluss Lohn“: Zu jeder Aufgabe steht eine kurze Anmerkung/Tipp bereit. Gehen Sie diese Punkte einzeln durch und haken Sie diese für sich ab.

| Reihenfolge | Aufgabe | Anmerkung/Tipp |

|---|---|---|

| 1 | Lohn- und Gehaltsabrechnungen Dezember auf Vollständigkeit und Richtigkeit prüfen | |

| 2 | Erstellen Sie eine Datensicherung | Infos zur Erstellung einer Datensicherung finden Sie in unserer Hilfe. |

| 3 | Führen Sie den Monats-/Jahresabschluss innerhalb der Lohn- und Gehaltsbuchhaltung durch | Bereich: Personal – Registerkarte: „Übergeben / Auswerten“ – Schaltfläche: „Jahresabschluss“ |

| 4 | Aktualisieren Sie das Programm mittels bereitgestelltem Update | Sprechen Sie dazu ggf. mit Ihrer IT-Abteilung / Ihrem Administrator, wann das Update durchgeführt werden kann. Die Datei finden Sie Service-Portal unter: https://portal.buhl-unternehmer.de/download-center. Aktualisieren Sie auf die neueste Version. Beachten Sie auch, dass Sie für diese Aktualisierung bereits Ihren Vertrag auf microtech umgestellt haben. |

| 5 | Nettolohnberechnung durchführen | Bereich: Personal – Registerkarte: „Übergeben / Auswerten“ – im „Bereich-Lohn“ Schaltfläche: „Abrechnung“ – Nur für aktuellen Monat durchführen. Dies ist erforderlich, damit das neueste Abrechnungssystem für bereits existierende Abrechnungen benutzt wird. Dadurch werden auch die SV-Meldungen erstellt. |

| 6 | SV-Meldungen und UV-Meldungen versenden: Die beim Jahresabschluss erstellten Meldungen zur Sozialversicherung und zur Unfallversicherung sind an die Einzugsstellen zu übermitteln | Bereich: Personal – Registerkarte: „Übergeben / Auswerten“ – Auswerten & Übertragen – Beitragsabrechnung übertragen: Art der Abrechnung: – SV-Meldungen – UV-Jahresmeldungen |

| 7 | Druck der SV- und UV-Meldungen für die Mitarbeiter | Bereich: Personal – Stammdaten – Mitarbeiter – Registerkarte: Start – Schaltfläche: Weitere – SV- Meldungen bzw. UV-Meldungen |

| 8 | Lohnsteuerbescheinigungen erstellen und versenden Nach der endgültigen Dezember-Abrechnung müssen Sie für jeden individuell versteuerten Arbeitnehmer eine Lohnsteuerbescheinigung für das abgelaufene Kalenderjahr erstellen. Am Besten verwenden Sie für diese Aufgabe den Lohnsteuerbescheinigungs-Assistent. | Lohnsteuerbescheinigungs-Assistent Dieser steht Ihnen im Bereich: LOHN – STAMMDATEN – MITARBEITER – WEITERE zur Verfügung: Über diesen Assistenten können die Lohnsteuerbescheinigungen für alle oder ausgewählte Mitarbeiter erstellt werden. In der ersten Maske wird der Zeitraum für die Erstellung eingegeben. Danach wird festgelegt, für welche Mitarbeiter die Bescheinigungen generiert werden sollen. Nach der Bereitstellung können Sie die Bescheinigungen im jeweiligen Mitarbeiterdatensatz über das Register: „Lohn-Abrechnungsdaten“ prüfen, und bei Bedarf abändern, bevor die Übertragung an das Finanzamt erfolgt. Weitere Informationen zu diesem Thema erhalten Sie in unserer Online-Hilfe |

4. Wichtige Arbeiten des Arbeitgebers nach dem Jahreswechsel (vor der Januar-Abrechnung)

- Mitarbeiter-Stammdaten auf Richtigkeit sowie den Urlaubsanspruch für das neue Jahr überprüfen.

- Überprüfen der Versicherungspflicht: Anhand der Jahresarbeitsentgeltgrenzen muss die Krankenversicherungspflicht der Arbeitnehmer durch den Arbeitgeber jährlich überprüft werden. Ggf. ergeben sich dadurch Änderungen im Versicherungsverhältnis und den Beitragsgruppenschlüsseln. Weitere Informationen erhalten Sie bei Ihrer zuständigen Krankenkasse.

- Neue Bescheinigung für privat versicherte Arbeitnehmer überprüfen: Zum Jahreswechsel ändern sich häufig die Beitragshöhen zur privaten Kranken- und Pflegeversicherung. Hinterlegen Sie im Programm die neuen Werte in der Abrechnungsvorgabe ab 01.01. des neuen Jahres.

- Überprüfung des Mindestlohns: Überprüfen Sie, ob es in Ihrer Branche eine Änderung beim Mindestlohn gab. Weiterhin überprüfen Sie, ob Ihre gezahlten Gehälter noch dem Mindestlohn entsprechen. Ggf. müssen Sie eine Erhöhung vornehmen. Weitere Informationen erhalten Sie beim Zoll.

- Stammdatenabruf durchführen: Im Januar muss der Stammdatenabruf durchgeführt werden. Im Bereich PERSONAL – Registerkarte ÜBERGEBEN/AUSWERTEN – AUSWERTEN & ÜBERTRAGEN – Berufsgenossenschaft Übertragen – Stammdatenabruf (Weitere Informationen über diesen Link)

- Stammdatenabruf für das Meldejahr 2024: Führen Sie diesen durch.

- Überprüfen Sie, ob Sie im aktuellen Jahr auch noch bzw. wieder der Umlagepflicht zur U1 unterliegen.

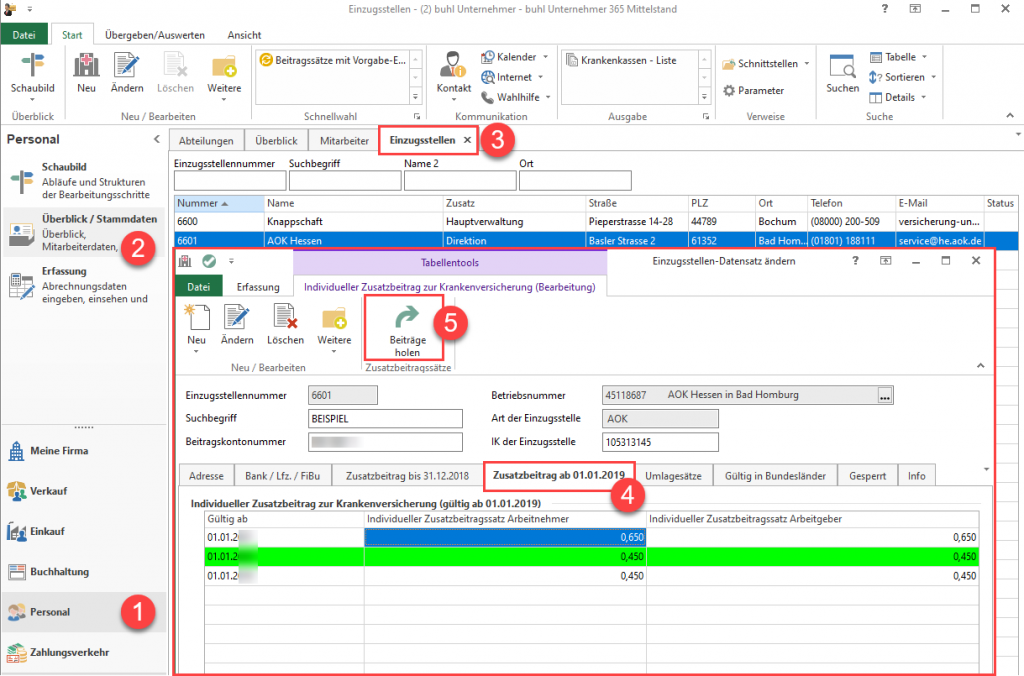

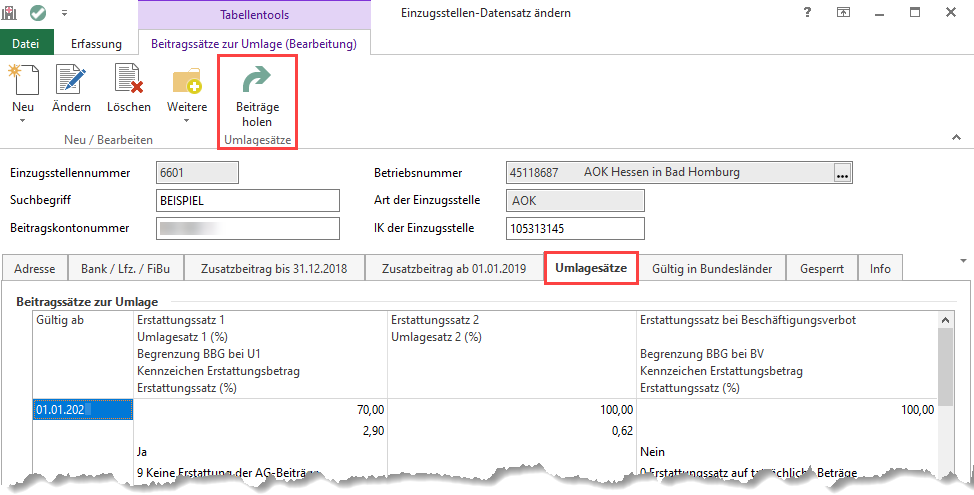

- Aktualisieren Sie die Zusatzbeiträge und die Umlagesätze bei Ihren zuständigen Krankenkassen. Im Bereich PERSONAL (1.) – STAMMDATEN (2.) – Register „Einzugsstellen“(3.) – Einzugsstelle öffnen – Register „Umlagesätze“ und/oder „Zusatzbeitrag ab 01.01.2019“ (4.) – Schaltfläche BEITRÄGE HOLEN (5.).

| Beachten Sie: Bei Verwendung von ermäßigten oder erhöhten Umlagesätzen U1 müssen Sie diese manuell hinterlegen. |

- Anmeldezeitraum der Lohnsteuer-Anmeldung überprüfen: Überprüfen Sie anhand der abgeführten Lohnsteuer im Vorjahr, ob sich der Anmeldezeitraum für die Lohnsteuer-Anmeldung im neuen Jahr bei Ihnen ändert. Die aktuellen Werte erhalten Sie von Ihrem Steuerberater oder beim Finanzamt.

- Sachbezugswerte prüfen: Überprüfen Sie die neuen Sachbezugswerte für das kommende Jahr.

| Beachten Sie: Ändern Sie gegebenenfalls fest hinterlegte Beträge ab. |

Zusätzliche wichtige Arbeiten des Arbeitgebers nach dem Jahreswechsel auf 2024:

⚠️ Überprüfen, ob Mitarbeiter vom Ende der Bestandsschutzregelung betroffen sind

- Bei der Anhebung der unteren monatlichen Entgeltgrenzen des Übergangsbereichs von monatlich 450,01 Euro auf 520,00 Euro galten Bestandsschutzregelungen, welche grundsätzlich die weitere Anwendung des bis zum 30.09.2022 geltenden Rechts sicherstellten.

- Aufgrund dieser Bestandsschutzregelungen blieb die Versicherungspflicht für mehr als geringfügig Beschäftigte in der Kranken-, Pflege- und Arbeitslosenversicherung über den 30.09.2022 hinaus – bis zum 31.12.2023 – erhalten.

- Diese Regelung läuft nun aus und kann für Abrechnungen ab 01.01.2024 nicht mehr angewandt werden.

- Ändern Sie die Abrechnungsvorgabe zum 01.01.2024 des betroffenen Mitarbeiters, um eine Abrechnung unter den neuen Vorgaben anzulegen. Wiederholen Sie diese Schritte für alle Mitarbeiter, die vom Ende der Bestandsschutzregelung betroffen sind.

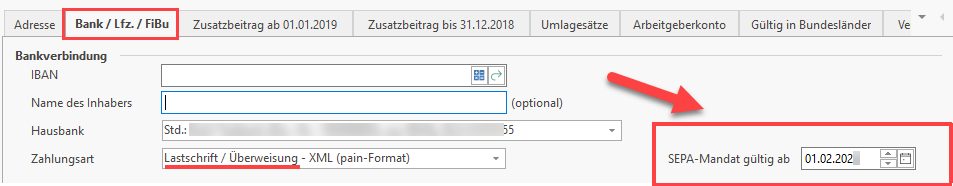

⚠️ Im Einzugsstellen-Datensatz (Krankenkassen) die Zahlungsart prüfen und Datum des SEPA-Mandats für Überweisung nachtragen

In den Einzugsstellen wurde auf dem Register: „Bank / Lfz. / FiBu“ das Feld: „SEPA-Mandat gültig ab“ neu eingebracht.

Das bedeutet im Umkehrschluss auch, dass bei Einzugsstellen mit der Zahlungsart einer Lastschrift zwingend ein gefülltes Datumsfeld besitzen müssen, da ohne dieses Feld der jeweilige Datensatz in den Einzugsstellen als fehlerhaft gewertet wird.

An dieser Stelle muss ein Datum eingegeben werden. Im Anschluss werden die Daten mit Abgabegrund 2 geschlüsselt und können über die Meldung zum Arbeitgeberkonto übermittelt werden.

5. Spätestens bis zum 16.02.

- Versenden des digitalen Lohnnachweis des vergangenen Jahres: Im Bereich PERSONAL – Registerkarte ÜBERGEBEN/AUSWERTEN – AUSWERTEN & ÜBERTRAGEN – Berufsgenossenschaft Übertragen – Lohnnachweis. Weitere Informationen erhalten Sie im Kapitel: Übergeben / Auswerten (im Lohn) .

6. Spätestens bis zum 31.03.

- Schwerbehindertenabgabe: Wenn Sie die vorgeschriebene Anzahl von schwerbehinderten Beschäftigten nach § 71 SGV IX nicht erfüllen, müssen Sie eine Ausgleichsabgabe nach § 77 SGB IX entrichten. Die Aufstellung zur Ermittlung der Ausgleichsabgabe muss nach § 80 SGB IX bei der Agentur für Arbeit eingereicht werden. Die Ausgleichsabgabe ist bis zum 31.03 an das zuständige Integrationsamt zu entrichten.

- Künstlersozialkasse: Ob Sie nach dem Künstlersozialversicherungsgesetz (KSVG) zur Abgabe verpflichtet sind, erfahren Sie unter https://www.kuenstlersozialkasse.de (Externer Link).

- Märzklausel: Beachten Sie, dass bei Zahlungen im ersten Quartal des neuen Jahres die Märzklausel Anwendung findet.

| Bitte beachten Sie, dass alle Angaben in diesem Artikel ein rein informativen Charakter besitzen und keinen Anspruch auf Vollständigkeit erheben. Bei Fragen zu rechtlichen und/oder gesetzlichen Belangen wenden Sie sich bitte an Ihren Steuerberater, das Finanzamt, die Krankenkassen oder die jeweilige zuständige Behörde. |